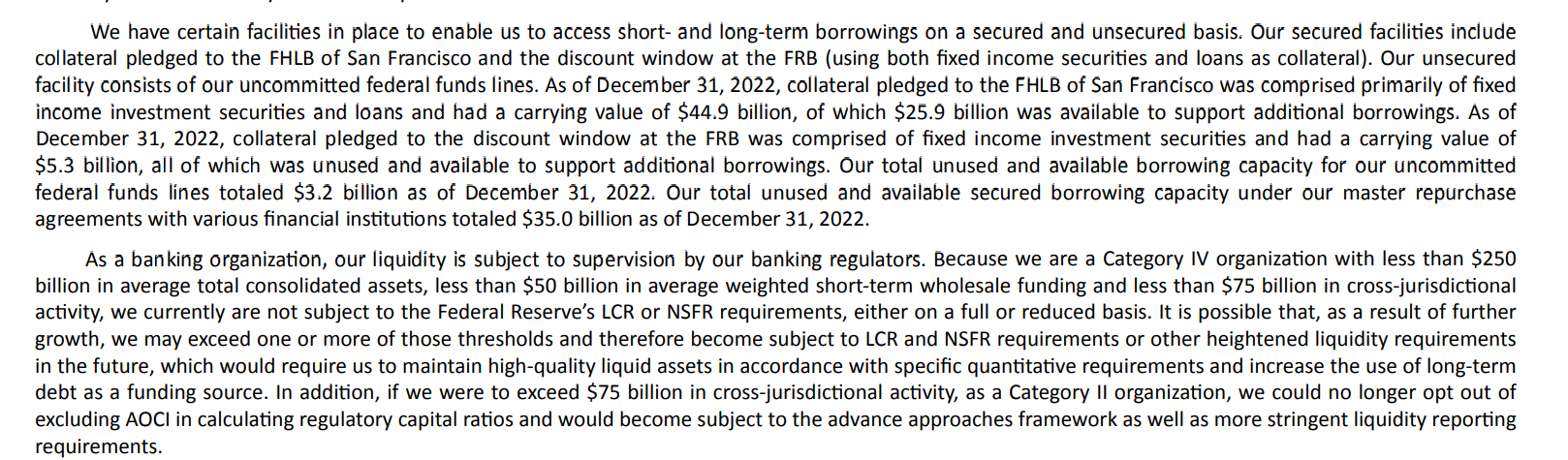

Theo chuẩn mực của Basel III nhưng SVB lại là ngân hàng nhóm IV nên không cần tuân thủ hai tỷ lệ quan trọng trong thanh khoản là LCR (liquidity – ngắn hạn) và NFSR (solvency – dài hạn).

“Chúng tôi không cần tuân thủ bắt buộc với hai tỷ lệ do Fed quy định là LCR và NFSR”.

Trong khi các ngân hàng Việt Nam có ý định lên chuẩn Basel III đều đã được tính LCR và NFSR và đang chờ ngày phê duyệt của SBV (Ngân hàng Nhà nước Việt Nam) thì ở Mỹ, nơi chuẩn mực hàng đầu, ngân hàng lớn thứ 16 trong hệ thống lại không theo các tỷ lệ thanh khoản cụ thể nào mà chủ yếu các quy định thanh khoản đều là đánh giá nội bộ.

Có thể đây cũng là nguyên nhân tại sao SVB sụp đổ nhanh tới vậy, do không có chuẩn mực thanh khoản, việc dự phòng thanh khoản trong các trường hợp này vô hiệu. Trong báo cáo 2022, SVB cho biết có 35 tỷ USD nguồn thanh khoản (line) dự phòng cho việc thiếu thanh khoản với Fed và FHLB. Nhưng Ngân hàng vẫn cạn nguồn thanh khoản, tại sao?

Có nhiều giả thiết về việc SVB không sử dụng 35 tỷ USD:

Thứ nhất, có thể mọi chuyện xảy ra quá nhanh khiến việc sử dụng nguồn tiền có vấn đề và cũng có thể vì sử dụng nguồn tiền này quá lớn khiến họ bị “kiểm soát đặc biệt” dưới bảo trợ của Fed.

Thứ hai, tình hình từ đầu năm xấu đi vượt quá sức chịu đựng của 35 tỷ USD chưa sử dụng.

Thứ ba, do lượng tiền gửi bị rút ra quá nhiều và báo cáo 2022 không có gì là đẹp đẽ, SVB đã bị đóng nguồn tiền và chỉ sử dụng được một phần, khiến họ nhanh chóng rơi vào trạng thái cạn tiền.

Thứ tư, phải chăng SVB đang tiếp tục mua vào trái phiếu và đánh cược vào việc giảm giá trái phiếu (vì trái phiếu Mỹ cũng đã tới điểm giảm lãi suất)?

Như đã thấy, SVB không “chết” vì giảm giá tài sản mà sâu bên trong đó là vấn đề về hệ thống quản lý tài sản và nợ (ALM – Asset Liability Management). Đây cũng là tính chất hai mặt của tài chính, cái gì tốt quá thường không ổn định.

Điểm mấu chốt trong câu chuyện của SVB là lô HTM và AFS đều âm quá vốn, trong khi điểm ăn tiền của Ngân hàng là CASA thì giờ đã không còn. SVB nay đã trở thành “0 đồng”.

Vấn đề của hệ thống là hiện chuẩn mực IFRS9 và Basel đang dẫn tới sự chồng chéo trong tính vốn và phân loại tài sản. Thêm vào đó, hệ thống tài chính Mỹ có thể lách được rất nhiều quy định (như SVB đã lách quy định về thanh khoản), khiến hệ thống trở nên không ổn định. Chưa kể quy định đánh giá theo giá thị trường nhưng tài sản lại nhằm mục đích giữ tới đáo hạn, càng khiến các vấn đề trở nên phức tạp.

Nhiều loại chuẩn mực được đặt ra nhằm đảm bảo hệ thống an toàn hơn, nhưng chính những chuẩn mực đó lại gây ra tình trạng méo mó và thiếu ổn định.

Khởi nguồn cho các vấn đề lớn hơn

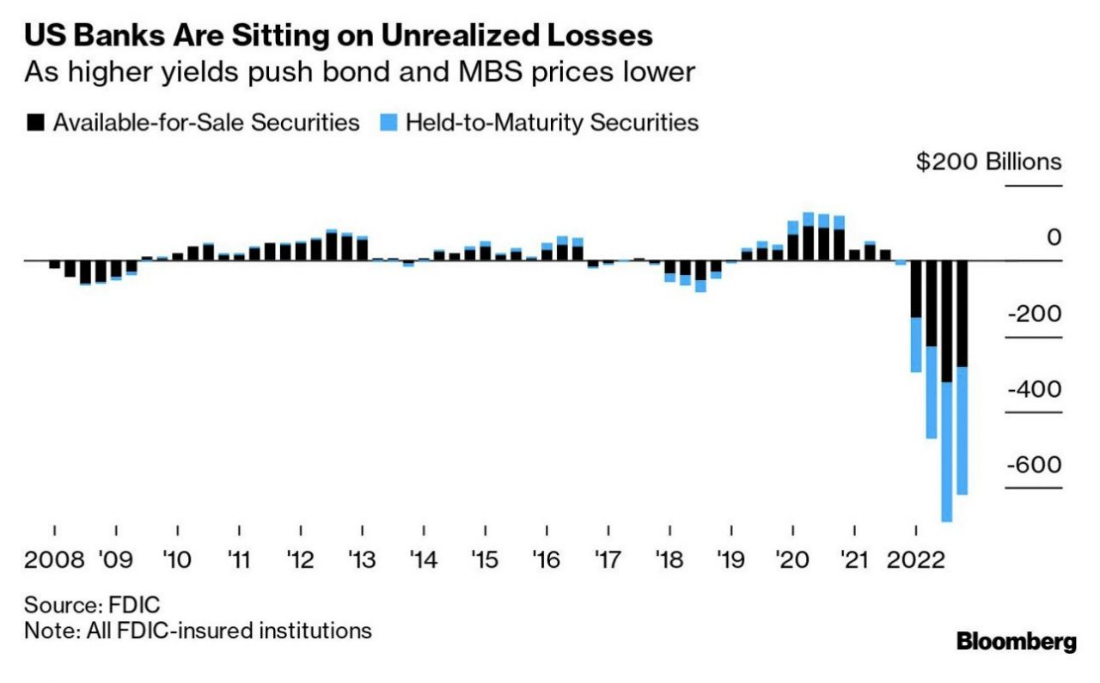

Hệ thống ngân hàng nắm giữ một lượng lớn trái phiếu Chính phủ được ghi nhận trên AFS. Trong đó, hệ thống ngân hàng Nhật chắc chắn đứng đầu về mức độ ảnh hưởng.

Đây không chỉ là thảm họa của mỗi Mỹ mà là thảm họa toàn cầu. Với Nhật, EU, Anh thì khối lượng này đúng là tệ hại. Credit Suisse đã bắt đầu với các mối nguy hại bên ngoài nước Mỹ. Khi SVB vỡ, chỉ số giảm mạnh nhất không phải là S&P500 mà là Nikei225 – nơi MUFG, SMBC hay Mizuho niêm yết và nhóm này cũng đi đầu giảm. Tất cả ngân hàng đó đang có một danh mục đánh giá lại cực kỳ tệ hại. Nếu phải tăng vốn theo quy định, đây chắc chắn là thời điểm không thích hợp do lãi suất cao và thiếu thanh khoản ở nhiều thị trường.

|

Mức đánh giá lại trái phiếu của các ngân hàng Mỹ

|

Thái độ của thị trường

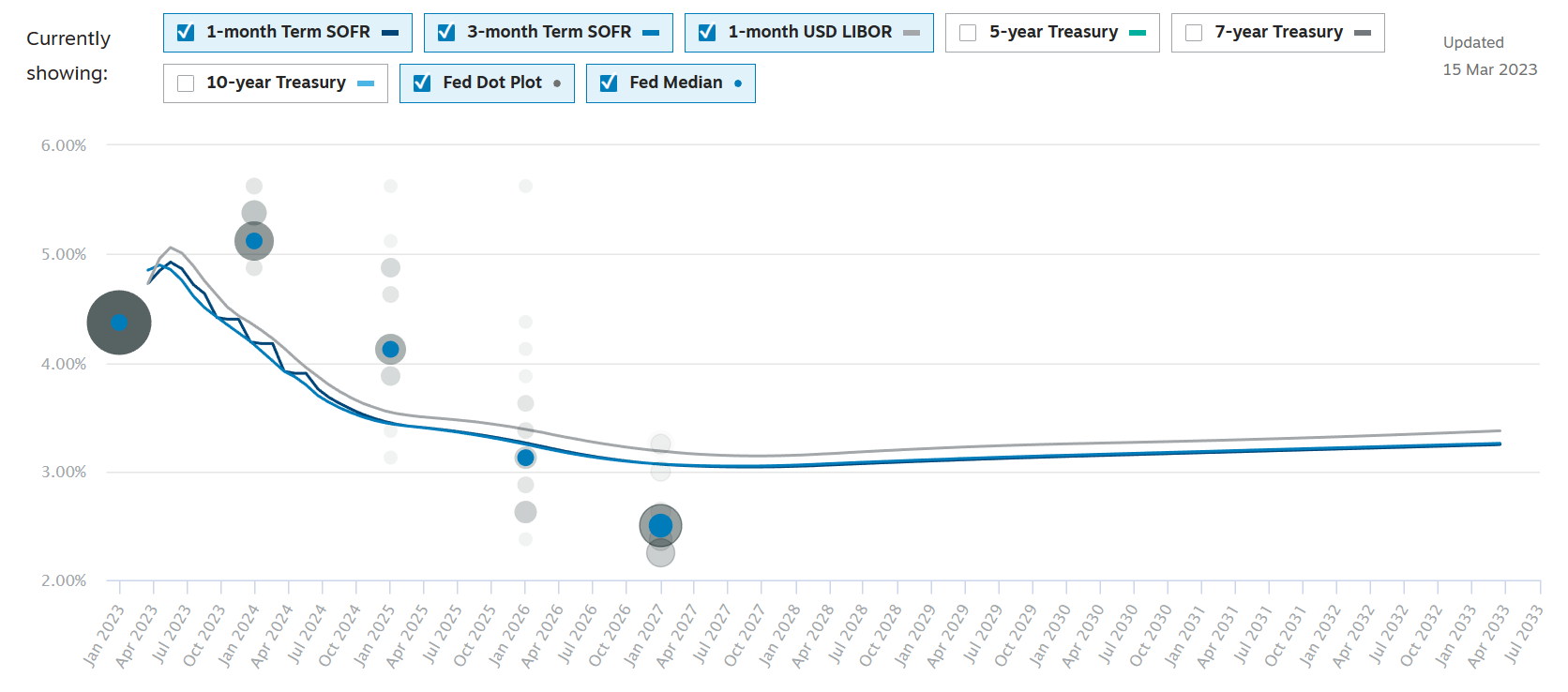

Thị trường đã định giá với quan điểm cho rằng việc dừng tăng lãi suất hiện tại là cách đối phó các vấn đề thanh khoản của hệ thống ngân hàng.

Thực tế thị trường đã nhận thấy điều này và các mức lãi suất đã giảm mạnh. Lãi suất trái phiếu Chính phủ Mỹ giảm 0.5% (50 bps), xuống còn 3.5% sau khi đạt 4% mới cách đó một tuần. Mới tuần trước, giới chuyên gia dự báo Fed chỉ nới lỏng chính sách từ năm 2024, nhưng sau sự vụ của SVB, Fed được kỳ vọng chỉ tăng lãi suất một lần vào tháng 3, sau đó sẽ nới lỏng ngay vào tháng 5.